Unser PropRating: Innovativ, zuverlässig und preisgekrönt

Das Rating zeigt auf einen Blick, ob sich eine Immobilie als Anlageobjekt lohnen könnte. Dahinter steckt eine Künstliche Intelligenz und ein Algorithmus, der mit Investment-Experten eigens für PropRate entwickelt wurde.

Dafür wurde PropRate beim Deutschen Digital Award des Bundesverband Digitale Wirtschaft (BVDW e.V.) in der Kategorie “Innovation (inkl. AI)” und im Dezember 2021 beim Annual Multimedia Award in der Kategorie "Best Use of Data & KI" ausgezeichnet.

Überzeugen Sie sich selbst und bewerten Sie kostenlos eine Immobilie:

Erfahrung ist gut. Daten sind besser.

Das PropRating gibt an, wie attraktiv eine Immobilie als Investitionsobjekt sein könnte. Dabei werden bis zu 5 Sterne in den Kategorien Wertentwicklung, Lage, Angebotspreis und Rendite vergeben.

Wertentwicklung

4,0

Für die Wertentwicklung werden die Angebotspreise der letzten 5 Jahre analysiert. So kann eine Prognose für die nahe Zukunft gegeben werden. Sind die Preise stets gestiegen, ist es wahrscheinlich, dass sie weiter steigen.

Lage

2,0

Um die Lage zu bewerten, analysiert PropRate tausende Umgebungsdaten. Wie ist die Infrastruktur, sind Schulen, Kindergärten, Einkaufsmöglichkeiten in der Nähe? So weiß PropRate, wie attraktiv eine Umgebung für Mieter ist.

Angebotspreis

5,0

PropRate analysiert die Angebotspreise von ähnlich aufgebauten und ausgestatteten Vergleichsobjekten in der Nähe – und kann so bestimmen, ob ein Preis in Relation gerechtfertigt ist.

Rendite

3,0

Die Nettomietrendite zeigt das Verhältnis zwischen Angebotspreis, Betriebskosten und jährlichen Mieteinnahmen. Sie zeigt somit die wirtschaftliche Rentabilität einer Immobilie.

Wir ❤️ Ratings: So bewerten uns unsere Nutzer

Immobilienbewertungen so genau, dass selbst Immobilienprofis staunen

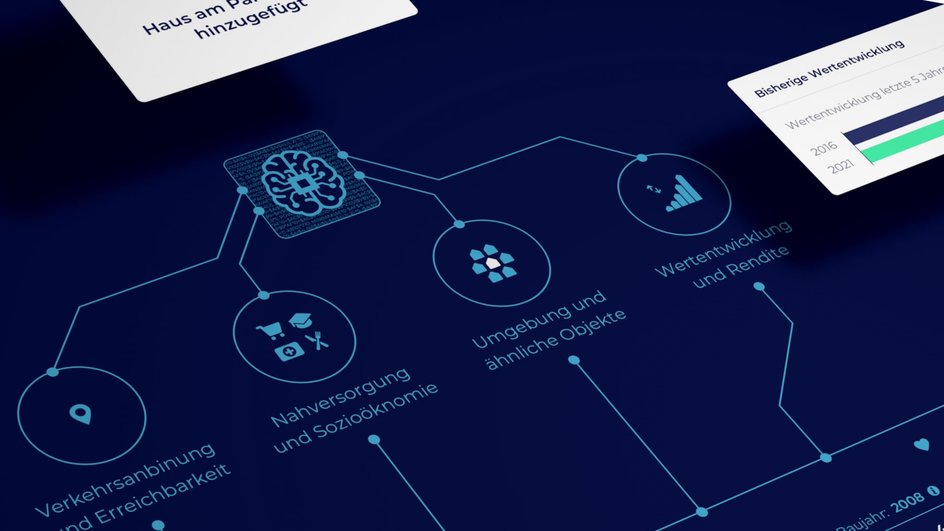

Gemeinsam mit Investment-Experten haben wir über 100 Kennzahlen für Immobilien analysiert, gewertet und in Formeln gegossen. Hierzu analysiert PropRate tausende Umgebungsdaten der Immobilie, darunter die Verkehrsanbindung, Sozioökonomie, die Lärm- sowie Feinstaubbelastung und wo Schulen und Einkaufsmöglichkeiten sind. Zudem wird die 5-Jahres-Entwicklung von Mieten und Angebotspreisen von Vergleichsobjekten durchleuchtet. Hieraus errechnet PropRate, wie gut die Lage ist und ob der Kaufpreis gerechtfertigt ist.

All diese Einzelbewertungen stehen sich in einem Algorithmus gegenüber, der je nach Objekt und Lage, sowie Vorlieben des Nutzers unterschiedliche Werte unterschiedlich gewichtet. Heraus kommt das PropRate Rating, das all diese Komplexität ganz einfach macht – sodass der User auf den ersten Blick sieht, ob sich eine Investition lohnt.

Wie du deine erste Immobilie richtig finanzierst

Eine Immobilie ist in jedem Fall ein großes Investment. Damit du mit ihr auch glücklich wirst, solltest du dich beim Erwerb und der Finanzierung innerhalb deiner finanziellen Komfortzone bewegen. Wichtig ist, dass du dir bei der Berechnung des Budgets genug Zeit nimmst und alle Faktoren möglichst präzise bestimmst, um die beste der vielen Finanzierungsmöglichkeiten auszuwählen.

Wie berechne ich mein Budget?

Erstmal solltest du eine ehrliche Einnahmen-Ausgaben-Rechnung durchführen. Dabei listest du auf der einen Seite all deine Einnahmen auf. Hierzu zählt beispielsweise dein Einkommen. Auf der anderen Seite berücksichtigst du deine Ausgaben, etwa für Lebenshaltung, Versicherungen oder bereits vorhandene (Immobilien-)Kredite. Schließlich subtrahierst du die Ausgaben von deinen Einnahmen und siehst, was am Ende übrig bleibt, um eine Immobilie zu erwerben und einen Kredit zu bedienen.

Ein weiterer wichtiger Aspekt für dein Budget ist, ob und wie viel Eigenkapital du einbringst. Pauschal kann man sagen: Je höher das Eigenkapital, desto geringer das Darlehen. Umgekehrt bedeutet das, dass ein höherer Kredit mit einem umso höheren Preis einhergeht, der für die Immobilienfinanzierung in Form von Zinsen gezahlt werden muss. Darum solltest du im besten Fall bereits vor dem Kauf einer Wohnung oder eines Hauses etwas Geld zurückgelegt haben.

Schließlich solltest du berechnen, ob das Haus oder die Wohnung sich selbst tragen würde. Übersteigt die erwirtschaftete Miete die monatliche Belastung durch die Finanzierungskosten, ist das der Fall und erfreulich. Vergiss dabei aber nicht, Posten wie Mietausfallwagnisse, Kosten für eine Neuvermietung oder Instandhaltungsrücklagen mit einzukalkulieren.

Wie viel Eigenkapital ist sinnvoll?

Grundsätzlich gilt: Je höher der Kredit, desto teurer der Immobilienkauf. Denn die Bank möchte - in ihrem und deinem Interesse - das Risiko bei der Kreditvergabe möglichst gering halten. Und je niedriger

die Summe ist, die sie dir leiht, desto höher ist die Chance, dass du sie zurückzahlen kannst. Banken wünschen sich darum häufig, dass Käufer 20 bis 30 Prozent der Kaufsumme als Eigenkapital einbringen können.

Als Eigenkapital gilt übrigens alles, was du an Eigenmitteln zum Kauf beitragen kannst. Hierzu zählen Rücklagen auf dem Tagesgeldkonto, Wertpapiere oder ein Bausparvertrag. Auch mit Eigenleistungen, Muskelhypothek genannt, kannst du Geld sparen. Du solltest dich dabei aber nicht überschätzen, denn auch wenn es dafür keiner finanziellen Mittel bedarf, solltest du die nötigen Fähigkeiten und ausreichend Zeit mitbringen.

Wenn du mehr darüber erfahren möchtest, lies unseren Artikel dazu, welche Eigenkapitalsumme sinnvoll ist.

Kaufnebenkosten nicht vergessen.

Beachte bei der Finanzierung, dass du die Kaufnebenkosten fast immer selbst tragen musst. Kreditinstitute rechnen meist nur mit dem reinen Immobilienwert als Grundlage für die Finanzierung und finanzieren die Nebenkosten nicht mit. Kaufnebenkosten wie Notargebühren und die Grunderwerbskosten betragen etwa zwischen 5 und 12,5% des Kaufpreises, diese solltest du also mit deinem Eigenkapital decken können.

Prüfe also gründlich welche Bank zu wählst, bevor du dich bindest. Beim Bau oder der Sanierung einer Immobilie kann es immer wieder zu unvorhergesehenen Kosten kommen. Wenn du dann eine Nachfinanzierung benötigst, zahlt es sich möglicherweise aus, eine Bank gewählt zu haben, zu der du einen Draht hast.

Finanzieren leicht gemacht

Der kostenlose Finanzierungs-Rechner: Mit nur wenigen Angaben erhältst du eine persönliche Berechnung von mehreren Finanzierungsoptionen. Vergleiche diese anhand folgender Konditionen:

Zu zahlender Gesamtbetrag

Restschuld zum Ende der Bindung

Laufzeit bis zur vollständigen Rückzahlung

Finanzieren leicht gemacht

Der kostenlose Finanzierungs-Rechner: Mit nur wenigen Angaben erhältst du eine persönliche Berechnung von mehreren Finanzierungsoptionen. Vergleiche diese anhand folgender Konditionen:

Zu zahlender Gesamtbetrag

Vermeidung von Fehleinschätzungen

Klarheit bei der Finanzierung

Transparenz in Verhandlungen

Unterstützung beim Verkauf

Wovon hängt die Höhe der Zinsen meiner Finanzierung ab?

Neben deinem Einkommen und dem Wert der Immobilie, wird die Bank auch eine Bewertung des Ausfallrisikos vornehmen. Die genauen Parameter dafür werden von den Kreditinstituten nicht offengelegt. Aber als Beamter mittleren Alters mit solidem Einkommen kannst du dir sicher sein, bessere Konditionen angeboten zu bekommen, als ein selbständiger Unternehmer. Der Unternehmer hat möglicherweise ein höheres Einkommen, das Ausfallrisiko ist aber ungleich höher und damit auch die Zinsen.

Auch die Laufzeit wirkt sich auf die Zinshöhe aus. Die Bank vereinbart eine Zinsbindung – das ist die Vertragslaufzeit des vereinbarten Zinssatzes. Umso länger die Zinsbindungsfrist umso höher ist der Zinsaufschlag. Lange Zinsbindungen sind vor allem bei niedrigen Marktzinsen sinnvoll. Dadurch entsteht Planungssicherheit und man muss sich nicht um zukünftige Zinsschwankungen sorgen. Bei einem höheren Marktzins lohnt sich ein Blick auf kürzere Zinsbindungen, um den hohen Marktzins so kurzfristig wie möglich zu schultern.

So findest du die richtige Finanzierung für deine Immobilie

Die Vergabestandards für Kredite sind in den vergangenen Jahren zwar gelockert worden, gleichzeitig sind aber die Bonitätsanforderungen an die Kunden gewachsen. In der Zinsflaute werden schon mal Kredite unterhalb 0,5 Prozent Effektivzins angeboten. Damit die Banken später nicht auf massenhaft notleidenden Krediten sitzen bleiben, werden die zu beleihenden Immobilien und Kunden genau geprüft.

So wie die Bank dich unter die Lupe nimmt, sollten du im Umkehrschluss auch die Kreditinstitute eingehend miteinander vergleichen. Betrachte dabei nicht nur den Effektivzins, sondern lenke dein Augenmerk auch auf Gebühren und Sondertilgungsmöglichkeiten. Obwohl die Zinsen generell niedrig sind, gibt es durchaus Unterschiede zwischen den Banken. Schon aus Gründen der Vergleichbarkeit ist es also anzuraten, mehrere Kreditangebote einzuholen.

Viele Erstinvestoren vergessen auch im ersten Schritt einfach mit der Hausbank zu reden. Keine Bank kennt deine finanziellen Umstände besser als deine Hausbank. Ein erstes Gespräch mit deinem Kundenberater hilft dir, zunächst auch ohne Kreditanfrage, deine grundsätzliche Finanzierbarkeit zu prüfen.

Foto von Markus Spiske on Unsplash

Inwiefern beeinflusst der Leitzins meine Finanzierungszinsen?

Der Leitzins bezeichnet den von einer Zentralbank festgelegten Zinssatz, zu denen Geschäftsbanken bei einer Zentral- oder Notenbank Geld leihen oder anlegen können. Dieser wird auf Grund der Inflation nach der letzten Erhöhung im September erneut erhöht und zwar auf 2 Prozent.

Die Geldinstitute geben ihre gestiegenen Kosten in der Regel direkt an Verbraucher und Unternehmen weiter, indem auch sie die Zinsen, zu denen ihr einen Kredit bei ihnen aufnehmen könntet, erhöhen.

Doch die Zinserhöhung birgt auch Chancen so komisch es klingen mag. Wir erreichen eine Markphase, in der immer mehr Immobilieneigentümer das Ende der Zinsbindungslaufzeit erreichen und einen Anschlusskredit benötigen. Diese sind aber plötzlich deutlich höher verzinst als zuvor, was dazu führen wird, dass viele ihre Immobilien verkaufen werden. Und genau da entstehen für euch Chancen. Es werden also mehr Objekte auf dem Markt verfügbar sein und gleichzeitig bessere Verhandlungsmöglichkeiten entstehen für den Erwerb.

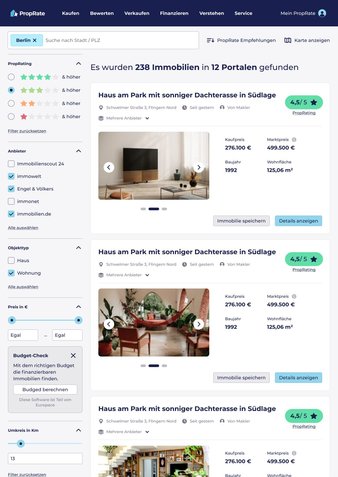

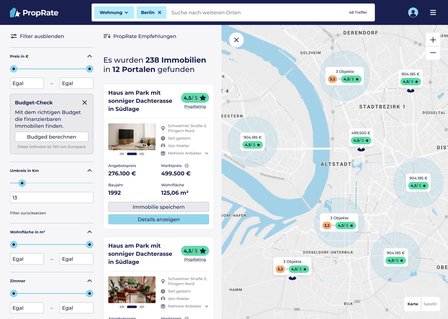

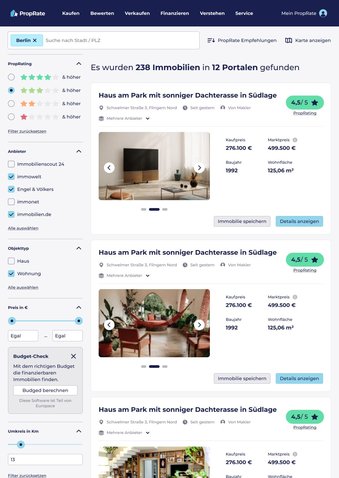

Mehr Objekte in guten Lagen finden: Mit der PropRate Suche

Alle Immobilien aus den größten Portalen in einer Suche

In Echtzeit mit tagesaktueller Bewertung

Nie mehr Deals verpassen mit der automatischen Suche

Wie sieht die Prognose für die Höhe der Bauzinsen aus?

Nur ein Guru kann mit Gewissheit sagen, auf welches Zinsniveau sich die Bauzinsen in der nächsten Zeit entwickeln werden. So dient aber der Kurs des Euro Bund Futures als Indikator dafür. Sinkt hier die Rendite, dann steigen die Bauzinsen - und umgekehrt. Und hier ist im Jahresverlauf ein deutlicher Abwärtstrend zu beobachten, gerade auch im September.

Die generellen Trends bleiben allerdings in dieser Beziehung bezeichnend: So gehen erste Experten bereits davon aus, dass die Inflation in Deutschland auf über 10 Prozent steigen könnte. Die Energiepreise bergen eine große Ungewissheit. Und natürlich bleibt auch der Krieg in der Ukraine gefährlich für die wirtschaftliche Entwicklung. Auch die amerikanische Notenbank Fed hebt zudem aktuell beständig die Zinsen an, um die Inflation in den USA - die andere Gründe hat, als in Europa - in den Griff zu bekommen.

Was bedeutet der hohe Zinssatz für den Kauf und die Finanzierung meiner Immobilie?

Die steigenden Bauzinsen setzen die Immobilienpreise tendenziell unter Druck, was für dich bezüglich des Kaufs gut ist. Denn die Verkäufer werden womöglich immer weniger Mondpreise für ihre Immobilien verlangen können.

Bei der Finanzierung ist es ratsam, auf längere Zinsbindungen zu achten. So ist es gegen einen leichten Zinsaufschlag möglich, die Zinsbindung für 15 Jahre festzuschreiben. Das hat für dich den Vorteil, dass du ab dem 10. Jahr 5 Jahre Zeit hast, dich um die nächste Anschlussfinanzierung zu kümmern. Möglich ist das, weil du ab dem 10. Jahr aus jedem Baufinanzierungsvertrag aussteigen darfst, egal, für wie lange du diesen abgeschlossen hast. Du kannst dann also ganz bewusst eine ruhigere Zinsphase abwarten.

Foto von Tech Daily on Unsplash

Fazit

Der Kauf einer Immobilie und alles was dazugehört, sollte gut überlegt sein. Nimm dir für die Budgetkalkulation also Zeit und hole dir vor allem genügend Finanzierungsangebote von verschiedenen Banken ein, um zu vergleichen und schlussendlich die beste Option auswählen zu können. Sei dir auch über die aktuelle Zinslage im Klaren und nutze sie entsprechend, um für dich das beste aus der Situation rauszuschlagen.

Die Finanzierung besteht aus vielen Stellschrauben, die du selbst beeinflussen kannst. Prüfe und drehe an diesen, um die optimale Lösung für deine erste eigene Immobilie zu finden.